Sản lượng vi xử lý Intel Meteor Lake cung không đủ cầu?

Thông tin này không đến trực tiếp từ Intel mà qua phân tích của một chuyên gia tài chính – Patrick Moorhead – sau khi ông làm việc với CEO Intel Pat Gelsinger. Ban đầu Patrick cho rằng Intel đang gặp vấn đề với sản lượng chip Meteor Lake (MLT), nhưng sau khi đăng tin lên Twitter/X thì Patrick đã “cải chính” thành Intel có vấn đề với chi phí sản xuất (Cost of Goods Sold) và nó có liên quan tới MTL.

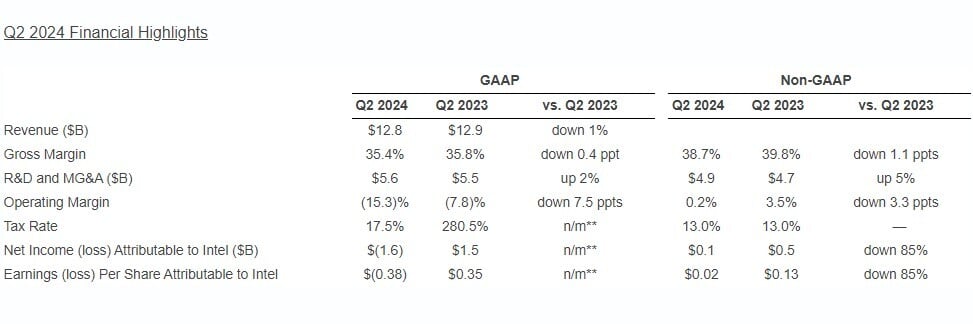

So sánh kết quả kinh doanh Q2 2024 vs. 2023 của Intel

Trên thực tế cho báo cáo tài chính Q2 mới đây, Intel chưa bao giờ nhắc đến sản lượng MTL tốt hay xấu. Nhưng chi tiết rõ ràng là dù doanh thu lên tới 12.8 tỷ USD trong Q2, công ty này vẫn ghi nhận mức lãi âm tới 1.6 tỷ USD, với hệ số lợi nhuận biên 35.4%. Bằng giờ này năm ngoái, Intel cũng thu về 12.9 tỷ USD, lãi dương 1.5 tỷ USD và hệ số lợi nhuận biên là 35.8%. Có điều gì đó quá sai ở đây? Khác biệt chính giữa Q2 2023 và 2024 chính ở mức lãi vận hành -7.8% và -15.3%. Nó cho thấy ở Q2 mới đây, công ty này đã phải “đốt” nhiều tiền hơn cho quá trình sản xuất. Mà theo suy luận của Patrick chính là việc Intel phải dồn thêm chi phí vào sản xuất MTL, do cung không đủ cầu!

Thoạt nghe thấy sai sai… Nhưng nếu bạn hiểu kỹ hơn cách một doanh nghiệp vận hành thì việc này cũng không phải không đúng. Thực tế trước khi có những sự kiện ra mắt sản phẩm hoành tráng, các doanh nghiệp phải bắt tay vô sản xuất hàng loạt từ trước đó nhiều tháng. Có nghĩa các công ty cũng phải lên kế hoạch, phương án sản xuất, sản lượng ước đạt vân vân và mây mây. Dĩ nhiên Intel không lạ lùng gì với những thứ này. Song MTL là một biến số ngoài dự tính của công ty.

Patrick cho biết là nguồn tin từ các công ty OEM (sản xuất PC) cho hay họ không có đủ chip MTL để gắn vô sản phẩm của mình. Không rõ là do nhu cầu trong Q2 rồi của các OEM cao hơn các thế hệ trước, hay vì sản lượng MTL thấp hơn các thế hệ trước, chỉ biết họ không có đủ để dùng. Dù vậy có một điều chắc chắn là Intel vừa cho hay công ty này đã tăng tiến độ khai thác Fab 34 (tại Ireland) sớm hơn kế hoạch. Fab 34 sẽ chạy các dây chuyền Intel 3/4. Ban đầu Intel chỉ định tập trung 2 node trên cho nhà máy Oregon (Mỹ), nhưng dường như việc cần phải có thêm chip MTL đã buộc công ty này phải tăng tốc cho Fab 34. Điều này làm tăng thêm chi phí sản xuất (vì phải mua sắm thêm vật tư máy móc… ngoài kế hoạch ban đầu). Việc này cũng giải thích tại sao kết quả kinh doanh Q2 năm nay và năm ngoái tương tự nhau nhưng 2024 lại bị lãi âm nhiều đến thế.

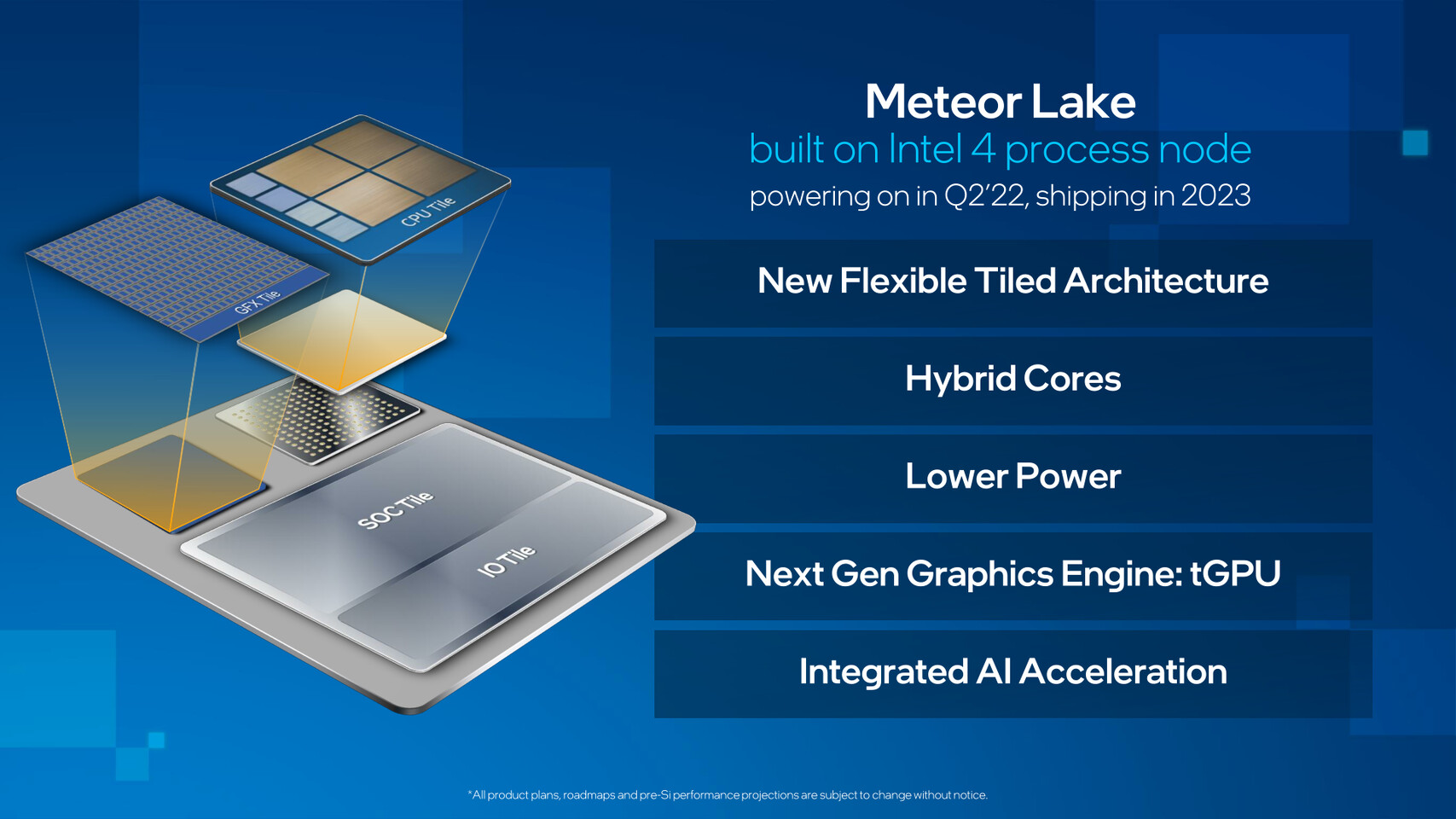

MTL được sản xuất trên nền tảng chiplet với quy cách đóng gói 3D

Quay lại câu chuyện MTL, Intel cho biết công ty này đã bán ra tới 15 triệu con chip AI PC (ám chỉ các CPU đạt chuẩn MS Copilot+) cho tới Q2 vừa qua, nhưng không nêu rõ con số cụ thể của từng quý. Nên tương đối khó để kết luận dây chuyền MTL gặp trục trặc hay là do nhu cầu của OEM cao hơn dự tính. Cũng cần nói thêm MTL là mẫu chip đầu tiên Intel áp dụng triết lý MCM (chiplet) để sản xuất, trong đó một số chiplet Intel tự sản xuất, một số thuê TSMC sản xuất. Và MTL cũng là mẫu chip đầu tiên áp dụng kỹ thuật đóng gói 3D (của chính Intel) ở quy mô hàng loạt. Do đó vấn đề cụ thể nằm ở quá trình sản xuất wafer, hay quá trình đóng gói, hay cả 2, thì thật khó trả lời.

Chỉ biết là dự tính tới 3/9 tới, công ty này sẽ chính thức tung ra Lunar Lake (thế hệ chip AI PC thứ 2) cũng dựa trên các dây chuyền trên.

Nguồn: Tinhte.vn